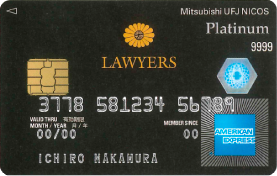

ロイヤーズ・MUFGカード・プラチナ・アメリカン・エキスプレス・カードは、三菱UFJニコス株式会社によって発行されているクレジットカードです。弁護士協同組合に加入する弁護士の方だけが申し込みできます。券面の”LAWYERS”の文字がかっこいいです。

発行期間は最短3週間です。オンラインでの申し込みに対応しておらず発行まで少し時間が掛かってしまうため余裕を持って申し込みを行いましょう。審査難易度は10段階で9です。最も審査難易度の高いクレジットカードの一つです。限られた方のみが発行を許されています。

◎ 弁護士の方だけが申し込みできるステータスカード

◎ 家族特約付きの海外・国内旅行保険付帯

◎ プライオリティパスの発行が無料

当記事のコンテンツ内容

最短3週間発行-ロイヤーズMUFGプラチナアメックス申込みから発行まで

ロイヤーズMUFGプラチナアメックスの入会専用ダイヤルに連絡をして資料請求を行う

オンラインでの入会には対応していませんのでまずは電話(0120-665-811)をする必要があります。入会したいという旨を伝えます。全弁協の公式サイトに詳細が記載されています。

入会申込書が届いたら必要事項を記入して返送する

氏名、住所、電話番号、年収などの情報を入力します。記入漏れ・ミスがないように確認しておくことが大切です。

審査通過後クレジットカードが発行される

資料返送後受け取りまで2週間程度見ておくと良いでしょう。専用ダイヤルに連絡をしてからとなると3週間~4週間は見ておく必要があります。

ロイヤーズMUFGプラチナアメックスの審査まとめ

審査難易度

当該カードの審査難易度は10段階で9です。最もクレジットカードの取得難易度の高いクレジットカードとなっています。弁護士の方しか申し込みができず、対象となるのはわずか41,118人です。(日本弁護士連合会, 2019)

このクレジットカードを持っているということは弁護士であることの証明となります。弁護士バッジほどの知名度があるわけではありませんが、知る人ぞ知る至高のクレジットカードだと言えます。

属性別おすすめ度

- 無職✕

- フリーター✕

- 未成年✕

- 学生✕

- 主婦・専業主婦✕

- 新社会人◯

- 30代社会人◎

- 個人事業主・経営者◎

- シニア◎

申込資格は全国の弁護士協会組合に加入している弁護士の方となっています。弁護士の方でないと申し込みができないので注意しましょう。おすすめの層としては一定の収入があってプラチナカードのステータスに魅力を感じる方です。

年会費がやや高いのでカード決済額が多い方の方が良いですね。新社会人の方はもう少し年会費が安いカードの方が良いかもしれません。海外旅行に行くことの多い方であればカードのメリットを享受しやすいと思います。

ロイヤーズMUFGプラチナアメックスの基本スペック

年会費

年会費は24,000円+税です。プラチナカードとしては格安ですが、クレジットカード全体で見ると高額だと言えます。家族カードについては一人目は無料です。二人目からは一枚当たり3,000円+税の費用が掛かります。

配偶者の方やお子様の方にクレジットカードを持たせたいと考えている方におすすめです。本会員と同等の付帯サービスを受けられるのはメリットです。ETCカードは永年無料となっています。

基本ポイント還元率

基本ポイント還元率は0.5%です。カードショッピング利用合計金額1,000円ごとに1P(5円相当)のグローバルポイントが貯まります。ポイントの優遇制度が充実しています(後述)ので、うまく活用すれば最大0.85%まで引き上げられます。また、ポイントの有効期限は3年間とかなり余裕があります。ポイントを無駄にすることなくじっくり貯められると思います。

貯めたポイントについてはキャッシュバックに使ったり、楽天スーパーポイント、Pontaポイント、nanacoポイント、Tポイント、WAONポイント、ビックポイントなど他社のポイントに交換したりすることができます。マイルについてはJALマイルに交換できますが、還元率0.2%と低水準です。ポイントの使い道は豊富で使い勝手が良いと言えます。

国際ブランド

選択できる国際ブランドはAmerican Expressブランドのみです。ステータス性の高い国際ブランドとなっています。ジェイシービーとの提携もあって国内外を問わず利便性が大きく向上しました。

それでも一部の加盟店舗では使えないこともありますので、他の国際ブランドと合わせて持つと良いでしょう。特にヨーロッパなどでは加盟店手数料が高いこともあって利用できないお店も多々あります。

ショッピング保険

ショッピング保険の補償額は、年間最大300万円です。プラチナカードにふさわしい補償額だと言えます。ロイヤーズMUFGプラチナアメックスで購入した商品について、購入後90日以内に盗難や破損で損害を被った場合に保険金を受け取ることができます。

実際に活用する機会はそれほど多くないでしょう。私も数十年クレジットカードを使っていますが一度も利用したことはありません。それでも万が一に備えることができるのは魅力的です。カスタマーセンターに連絡をして必要書類を準備するだけで補償の手続きは完了となります。現金払いにはないメリットだと言えます。

ロイヤーズMUFGプラチナアメックスの特徴&強み

オシャレな券面×高いステータスを持つクレジットカード

カード券面のデザイン性の高さは圧巻です。おそらく1,000種類を超える全てのクレジットカードの中でもトップ数%だと思います。黒色を基調としていて、金色のLAWYERSのロゴが映えます。右上にはPlatinumのロゴが印字されていますね。

確かにこのカードの凄さは一般の人には伝わらないかもしれません。まさか弁護士の方しか持てないカードとは思わないでしょう。ただ、このカードデザインを見れば普通のカードではないという印象を与えることができると思います。

カードを使用し続けることで組合に貢献できる

ロイヤーズMUFGプラチナアメックスを作成して組合員の方がクレジットカードを使用すると利用額に対して一定の金額が協同組合の手数料収入となります。一人一人が与える影響を大きくありませんが、何人もの組合位の方がカード決済を行えば組合に入る手数料収入は莫大なものになります。

つまり、カードを使えば使うほど全国弁護士協同組合連合会が潤いより質の良い事業あるいはサービスを弁護士の方に提供できるというわけです。間接的に組合に貢献できるのは魅力的だと思います。もちろんあなたに負担があるわけではありませんよ。

American Express以外の国際ブランドを保有できる

ロイヤーズMUFGプラチナアメックスの持っている方はクレジットカードの二枚持ちが容易に行なえます。追加で2,000円の年会費が掛かりますが、MUFGカードプレステージカードを別途保有することができます。年会費10,000円のゴールドカードをわずか2,000円で持てるのは魅力的です。

MUFGカードプレステージカードは、国際ブランドの選択肢が豊富でVISA・MasterCard・JCBブランドの中から選べます。American Expressブランドだけを持つよりほかの国際ブランドと合わせて持つ方が好ましいでしょう。カード利用額が大きい方はぜひ国際ブランドの二枚持ちを選択してください。

充実のポイント優遇サービス

| 優遇条件 | ポイント優遇 | ポイント還元率 (国内) | ポイント還元率 (指定月・海外) |

|---|---|---|---|

| 入会初年度 | 1.5倍 | 0.75% | 1.00% |

| 年間利用額50-100万円 | 1.2倍 | 0.60% | 1.10% |

| 年間利用額100万円以上 | 1.5倍 | 0.75% | 1.00% |

| 年間利用額50-100万円 (ファイブスター) | 1.3倍 | 0.65% | 1.15% |

| 年間利用額100万円以上 (ファイブスター) | 1.7倍 | 0.85% | 1.35% |

入会初年度はポイント1.5倍

新規入会初年度は国内でのショッピング利用分のポイント付与率が1.5倍(還元率0.75%)となります。直近で買い物をする予定のある方におすすめです。

海外利用でいつでもポイント2.0倍

海外の加盟店舗でショッピングをすればいつでもポイント付与率が2.0倍(還元率1.0%)と優遇されます。海外に行くことの多い方には魅力的な優待だと思います。

指定月(アニバーサリー)はポイント2.0倍

入会時に指定月をアニバーサリーに設定することができ該当の月はポイント付与率が2.0倍(還元率1.0%)となります。誕生日や結婚記念日など一定の費用を使うことの多い月に指定しておくと良いと思います。

グローバルPLUS

年間の利用金額が50万円以上になると翌1年間の基本ポイントが優遇されます。50万円以上で20%、100万円以上50%が優遇となります。

プレミアムスタープログラム

長年のカード会員の方向けの優遇制度もあります。ファイブスターメンバーになることで適用されます。これもグローバルPLUSと同様に年間利用額が大きいほどボーナスポイントの付与額が大きくなります。

ファイブスターメンバーになるには、★を5つ集める必要があります。年会費の支払いで★が一つ、ショッピング年間ご利用額50万円以上で★一つがもらえます。つまり、最短3年でファイブスターメンバーになれるということです。

家族特約付きの旅行保険付帯

海外旅行傷害保険

| 補償内容 | 補償額 | 家族特約 |

|---|---|---|

| 死亡後遺障害 | 最高1億円 | 最高1.000万円 |

| 疾病治療費用 | 最高200万円 | 最高200万円 |

| 傷害治療費用 | 最高200万円 | 最高200万円 |

| 個人賠償責任 | 最高3,000万円 | 最高3,000万円 |

| 携行品損害 | 年間100万円 | 年間100万円 |

| 救援者費用 | 最高200万円 | 最高200万円 |

家族特約付きの海外旅行傷害保険が付帯されています。自動付帯となっていますので、カードを持っているだけで保険が適用となります。疾病傷害治療費用が最高200万円とそれほど大きくありません。海外での高額な治療費用を考えると最低でも500万円はあった方が良いです。他のクレジットカードと合わせて持つことを推奨します。

国内旅行傷害保険

国内旅行傷害保険も自動付帯です。ただし、海外旅行保険に比べると利用頻度は高くありませんのでそれほど気にしなくても良いと思います。保険が適用となるのは公共交通乗用具の搭乗中の傷害、ホテル・旅館宿泊時の火災や爆発による傷害、パッケージツアー参加中の傷害などが対象です。

補償額の内訳は死亡後遺障害最高5,000万円、手術費用最高20万円、入院日額5,000円、通院日額2,000円となります。こちらも同様に家族特約が付帯されています。死亡後遺障害が最高1,000万円ですが、その他は本会員と同じ補償です。

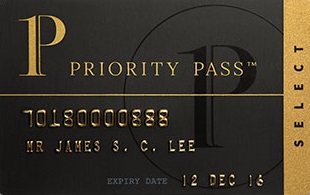

プライオリティパスの発行が無料(空港ラウンジサービス)

プライオリティパスを無料で所有できるのは大きなメリットだと言えます。プライオリティパスを持っていると国内外のVIP空港ラウンジを無料で利用できるサービスです。ゴールドカードに付帯されている空港ラウンジよりもワンランク上のサービスを受けられます。

通常このプライオリティパスを作るには年会費399$が掛かります。ロイヤーズMUFGプラチナアメックスを持っているとこれが無料になりますので非常にお得です。1$=110円換算で44,000円程度でこれだけでも年会費以上の価値があると言えます。

家族会員の方ももちろん所有することができます。海外旅行の際の疲れを癒やしてくれるゆったりとした時間を享受できます。ゴールドカードなどに付帯されている空港ラウンジサービスよりもワンランク上のラウンジを利用できます。利用者も少なく上質な空間も多くなっています。

手荷物無料宅配サービス利用可能

海外旅行の出発時及び帰国時にスーツケース一つを無料で宅配してもらうことができます。重いスーツケースを持たずに空港に行くことができるのは魅力的です。数ある旅行関連サービスの中でも特に人気のあるサービスとなっています。

対象空港は、成田国際空港、羽田空港、関西国際空港、中部国際空港です。出発時は電話で連絡をすれば自宅までスーツケースを取りに来てくれます。帰国時は空港のABCカウンターにスーツケースを持っていくだけです。往復分が無料になるのは嬉しいですね。

スーペリア・エキスペリエンス

一流ホテルやレストラン・スパで優待を受けられるサービスです。ステータスカードらしいワンランク上のサービスを享受することができます。普段なかなか利用できないお店を体験することができます。

プラチナグルメセレクション

国内の厳選されたレストラン及び料亭について所定のコースメニューを2名様以上の予約をすると1名様分が無料になるサービスです。数あるサービスの中でも最も人気のある特典だと言えます。

接待、会食からデートまで幅広く活用することができます。特別な日に利用すれば相手の方に喜ばれること間違いなしのサービスです。現在は全国でおよそ200店舗以上が対象となっています。関東エリアが中心となっているのはデメリットと言えるかもしれません。

プラチナ・コンシェルジュサービス

プラチナ会員だけが利用できるコンシェルジュサービスが用意されています。24時間365日様々な要望に応えてくれます。国内及び海外でのレストランの予約、ホテルの予約、海外のお役立ち情報、病気やケガをしたときの病院紹介等便利なサービスです。

名門ゴルフコースの予約サービス

名門ゴルフコースの予約を依頼することができます。なかなか予約が取れないコースでも安心です。

三菱UFJ銀行の利用がお得

三菱UFJ銀行をクレジットカードの支払い口座に設定するといくつかの優待を受けられます。口座を持っている方はぜひ活用してくださいね。なお、スーパー普通預金(メインバンクプラス)が対象で、三菱UFJダイレクトの契約及び初回登録を行っていることが条件となっています。

優遇内容

- 三菱UFJ銀行の同行ATM利用手数料

- 三菱UFJ銀行の提携先コンビニATM利用手数料(3回まで)

- 「三菱UFJダイレクト」他行あて振込手数料(3回まで)

ロイヤーズMUFGプラチナアメックスと電子マネーとの相性

| 電子マネー種類 | 対応 |

|---|---|

モバイルSuica | チャージ可能 (ポイント付与対象) |

PASMO | チャージ不可 |

SMART ICOCA | チャージ可能 (ポイント付与対象外) |

nanaco | チャージ不可 |

WAON | チャージ不可 |

楽天Edy | チャージ可能 (ポイント付与対象外) |

MUFGプラチナアメックスのここはマイナス

基本ポイント還元率が低い

基本ポイント還元率が0.5%と平凡なのがデメリットです。今は年会費が無料でも還元率1.0%を超える高還元カードもあります。もちろんこのカードの魅力はポイント還元率以外のところにありますが、やはりマイナス点だと言わざるを得ません。

ただ、ポイントの優遇制度が充実していてカード利用額が大きい方であれば0.5%以上に引き上げられることができます。年間利用額が50万円以上あるかどうかを基準に考えると良いでしょう。

海外旅行保険の補償額が有料一般カードクラス

もう一つ海外旅行保険の補償額がそれほど大きくないのもデメリットだと言えます。死亡後遺障害が1億円と見かけ上は大きいですが、肝心の疾病・傷害治療費用は最高200万円と少ないです。海外滞在中に死亡したり後遺障害を負ったりする可能性よりも怪我や病気になる可能性の方が高いです。

海外ではちょっとした治療でも数百万円単位になることも多いです。そういう意味では安心できる補償額とは言えず、一般カード~ゴールドカードクラスとなっています。他のクレジットカードを作って補償額の上乗せを行うか民間の海外旅行保険に別途加入するべきでしょう。

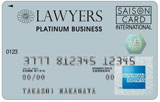

全弁協《セゾン》プラチナビジネスアメックスとの比較

| ロイヤーズMUFGプラチナアメックス | 全弁協セゾンプラチナビジネスアメックス | |

|---|---|---|

| 券面 |  公式 |  公式 |

| 発行会社 | 三菱UFJニコス株式会社 | 株式会社クレディセゾン |

| 申込資格 | 弁護士協同組合に加入する 弁護士の方 | 弁護士協同組合に加入する 弁護士の方 |

| 国際ブランド | American Express | American Express |

| 発行期間 | 最短3週間 | 最短3週間 |

| 年会費 | 24,000円+税 | 20,000円+税 |

| 家族カード | 永年無料 | 3,000円+税 |

| ポイント還元率 | 0.5% | 0.5% |

| ポイント優遇 | 最大1.35% | - |

| JALマイル還元率 | 0.2% | 1.0% |

| 海外旅行保険 | 最高1億円 | 最高1億円 |

| 疾病傷害治療費用 | 最高200万円 | 最高300万円 |

| 国内旅行保険 | 最高5,000万円 | 最高5,000万円 |

| ショッピング保険 | 年間300万円 | 年間300万円 |

| プラチナグルメセレクション | ◯ | ✕ |

| ゴルフ場予約 | ◯ | ◯ |

| プライオリティパス | ◯ | ◯ |

| 手荷物無料宅配サービス | 往復 | 割引のみ |

| 三菱UFJ銀行特典 | ◯ | ✕ |

| コナミスポーツクラブ優待 | ✕ | ◯ |

| 西友・LIVIN優待 | ✕ | ◯ |

海外旅行保険やショッピング保険は同じ水準です。ただし、海外旅行保険についてはセゾンプラチナ・ビジネス・アメックスが疾病傷害治療費用300万円と補償額が大きいです。グルメ系はMUFGプラチナアメックスが優秀です。一方、セゾンプラチナ・ビジネス・アメックスは日常の生活でお得な付帯サービスが充実しています。

スペック情報

| カード名 | ロイヤーズ・MUFGカード・プラチナ・アメリカン・エキスプレス・カード |

|---|---|

| カード発行会社 | 三菱UFJニコス株式会社 |

| 提携会社 | 全弁協 |

| 発行期間 | 最短2週間 |

| 締め日/支払日 | 毎月15日締め/翌月10日支払い |

| 国際ブランド | American Express |

| 年会費 | 24,000円(税抜) |

| ETCカード | 永年無料 |

| 家族カード | 永年無料 |

| ポイント還元率 | 0.5%~ |

| ポイント交換先 | キャッシュバック、楽天スーパーポイント、nanacoポイントなど |

| 電子マネーチャージ | モバイルSuica、SMART ICOCA、nanaco、楽天Edy (ポイント付与対象外) |

| 海外旅行保険 | 最高1億円 |

| 国内旅行保険 | 最高5,000万円 |

| ショッピング保険 | 年間300万円 |

| 比較対象カード | 全弁協《セゾン》プラチナ・ビジネス・アメリカン・エキスプレス・カード |

| 公式ホームページ | http://www.zenbenkyo.or.jp/ |

参照サイト

- 弁護士数の推移/男女別年齢構成/男女別弁護士数の推移(日本弁護士連合会, 2019)

合わせて読みたい記事一覧

最新のおすすめクレジットカードランキング

総合クレジットカードランキングを紹介。また、総合ランキングとは別に審査が甘い、VSIAプロパー、ショッピングなどカテゴリーごとのランキングもまとめています。人気のカードを知りたいとう方は要チェックです。

クレジットカード審査難易度ランキング

300券種以上のクレジットカードの審査難易度ランキングをまとめています。クレジットカードの取得難易度、ステータスなどを知りたい方必見です。読み物としてもおもしろいと思います。

様々なカードの特長を比較する

| クレジットカードを比較 | ||

|---|---|---|

高ポイント還元率 | 海外旅行傷害保険 | 年会費無料 |

実質年会費無料 | ETCカードがお得 | 審査が甘い |

家族カードがお得 | ゴールドカード | マイルカード特集 |

属性と地域でカードを選ぶ

| クレジットカードの選び方 | |

|---|---|

対象地域で選ぶ | あなたの属性で選ぶ |